El Santander cerrará 700 oficinas por la integración de Banesto y de Banif

El grupo obtendrá 520 millones a partir de 2015 con esta operación. El excedente de personal se irá asumiendo "de manera progresiva" mediante el traslado a otras sucursales en España o el extranjero.

El Santander obtendrá con la absorción de Banesto unas sinergias de 520 millones de euros anuales, a partir de 2015, que procederán de la integración de los servicios centrales y el cierre de 700 sucursales, según fuentes de la entidad. El cierre de sucursales afectará a las oficinas de todo el grupo en España, no solo a las de Banesto, y generará un excedente de personal que se irá asumiendo "de manera progresiva y sin medidas traumáticas" mediante el traslado a otras unidades en España o en el extranjero y bajas incentivadas.

La fusión de Santander y Banesto quedará completada en mayo de 2013, y como resultado el grupo contará en España con 4.000 oficinas, frente a las 4.664 sucursales que tiene en la actualidad. Pese a esta reducción, la entidad tendrá en 2015 una cuota de mercado en oficinas del 13%, frente al 10% que tenía en 2008, ya que espera que el proceso de ajuste en el resto del sector sea aún mayor, con el cierre total de 16.000 sucursales en este periodo, un 35% del total.

El consejo de administración del Santander ha aprobado este lunes la fusión por absorción de Banesto, banco que se adjudicó en subasta en 1994, meses después de que fuera intervenido por el Banco de España y destituido su consejo de administración, que presidía Mario Conde. En la actualidad, el Santander tiene un 89,74% del capital de Banesto. Al resto de accionistas les ha ofrecido comprar las acciones a 3,73 euros, con una prima del 24,9% respecto al cierre del pasado viernes. La operación le supondrá el desembolso de unos 260 millones de euros.

Además de Banesto, el Santander integrará también la marca Banif, que hasta ahora se dedicaba a la banca privada, como se denomina a la gestión de grandes patrimonios. Banif gestiona más de 36.000 millones de euros y cuenta con 550 empleados que trabajan en 52 oficinas.

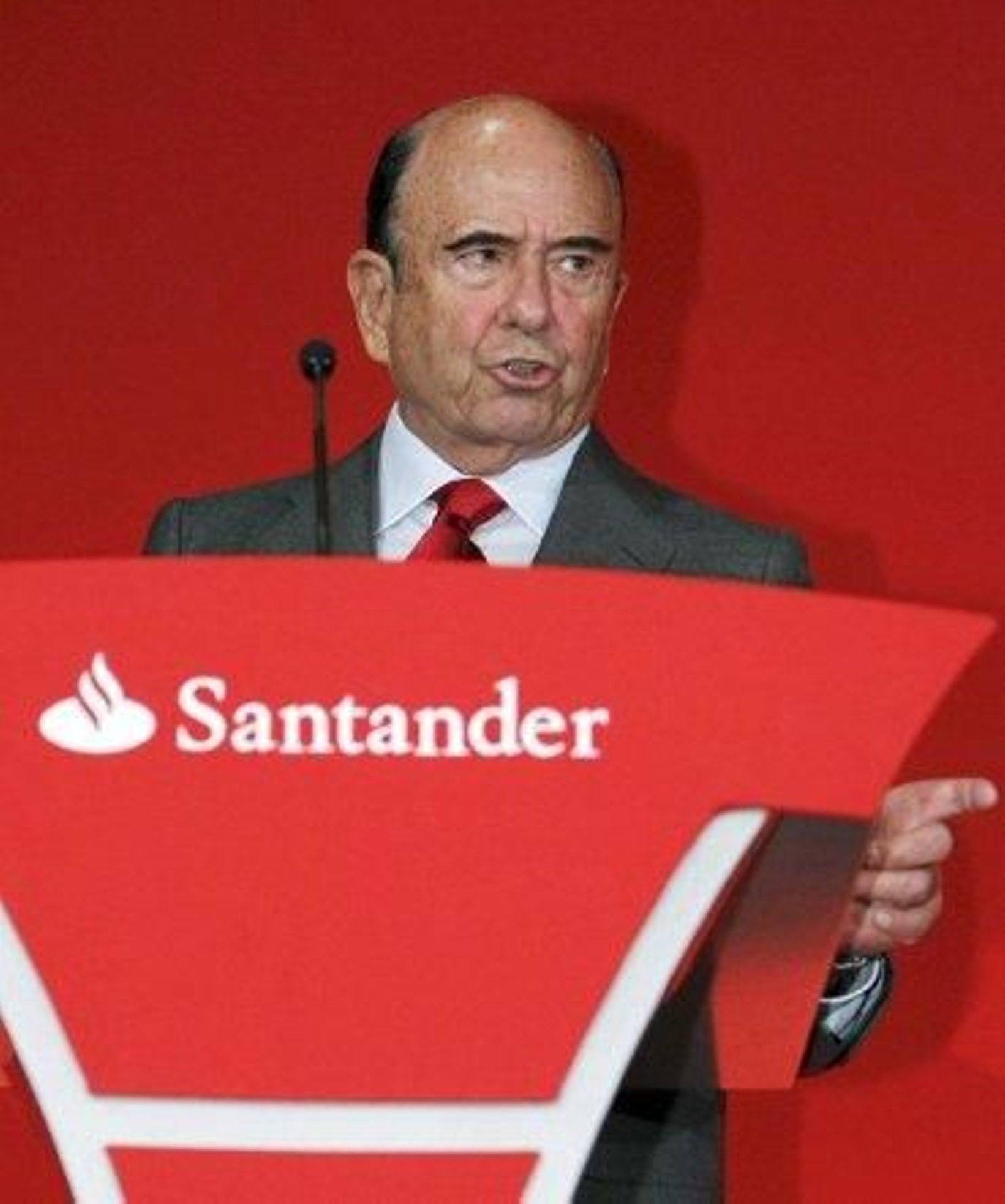

El grupo que preside Emilio Botín ha atribuido la decisión adoptada a la "profunda reestructuración del sistema financiero español, que está suponiendo una fuerte reducción del número de competidores y la creación de entidades de mayor tamaño". Según explica, la fusión de las redes bajo una misma marca "potenciará el crecimiento del Grupo Santander tanto en créditos como en depósitos", y dará a los clientes de Banesto y Banif acceso a un mayor catálogo de productos.

La reestructuración de las redes permitirá al Santander reforzar las redes especializadas en banca de empresas, aprovechando el liderazgo de Banesto en pymes, y de banca privada, gracias a Banif. Con el ajuste en las plantillas, en el número de oficinas y en los servicios centrales, la fusión producirá un ahorro de costes del 10%, lo que supone 420 millones de euros al tercer año.

Adicionalmente, se espera un aumento de los ingresos de 100 millones, lo que hará que las sinergias totales asciendan a 520 millones de euros antes de impuestos anuales, a partir del tercer año. La operación que ha aprobado el consejo de administración no tendrá impacto en los ratios de capital del Santander, un grupo que, según los análisis de Oliver Wyman, contaba con exceso de capital incluso en los escenarios más adversos.

También te puede interesar

Lo último