Claves de la reforma del régimen especial de trabajadores autónomos

Economía

Primer paso hacia el pleno despliegue de un sistema de cotización por ingresos reales en 2032

El 80% de los autónomos andaluces tendrán una cuota inferior, según ATA

Acuerdo sobre las cuotas de autónomos: habrá 15 tramos según los ingresos netos

El ministro de Inclusión, Seguridad Social y Migraciones, José Luis Escrivá, ha presentado este miércoles en el Congreso el acuerdo para la reforma del régimen especial de trabajadores autónomos (RETA), que supone el primer paso hacia el pleno despliegue de un sistema de cotización por ingresos reales en 2032.

MODELO GRADUAL A TRES AÑOS

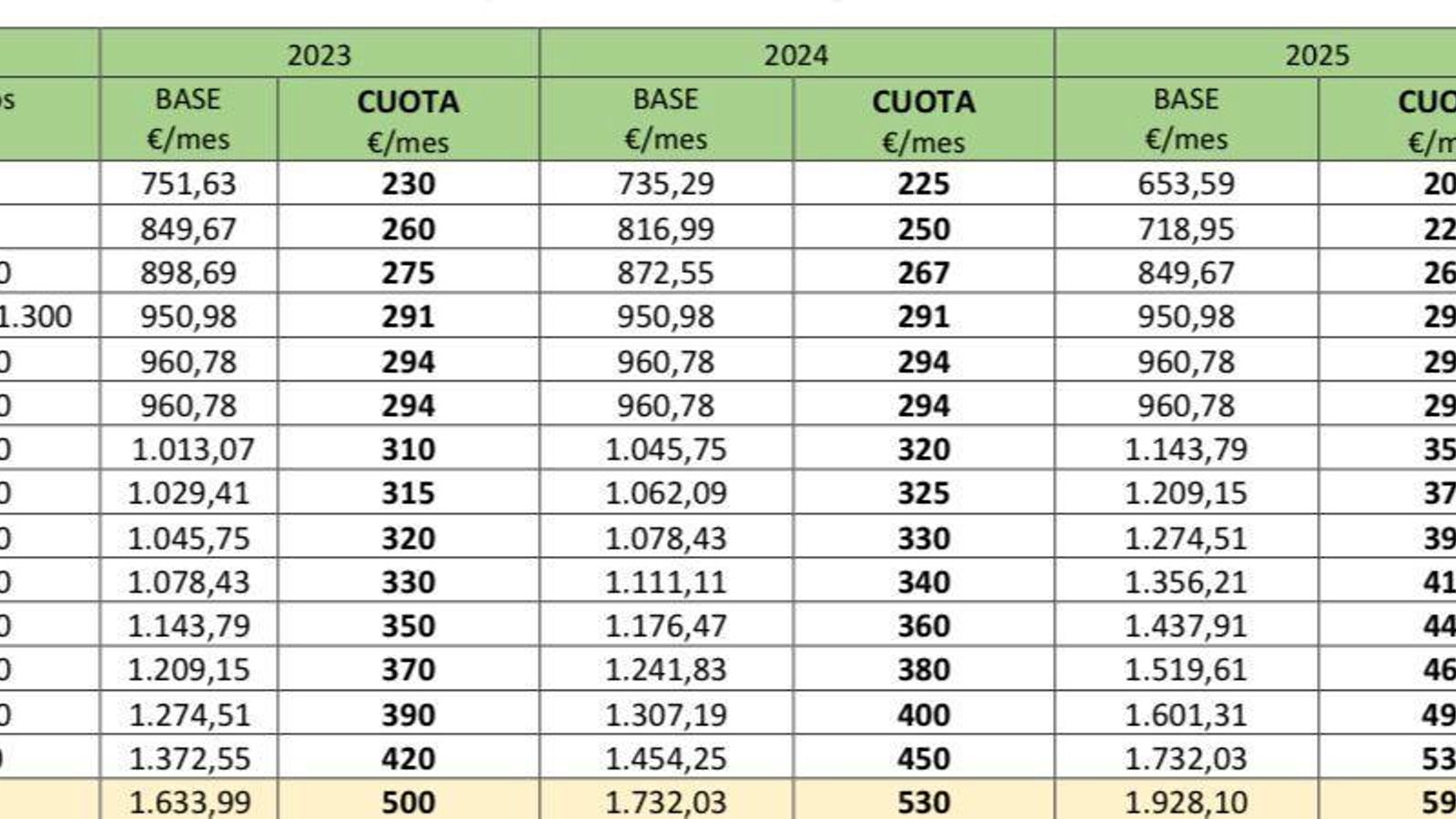

La propuesta consensuada recoge unas tablas de cotización con 15 tramos de rendimientos netos para los próximos tres años (2023, 2024 y 2025), en los que las cuotas más bajas van disminuyendo y las más altas aumentando progresivamente.

El tramo más bajo, para rendimientos iguales o inferiores a 670 euros mensuales, parte de una cuota de 230 euros en 2023 para pasar a 225 euros en 2024 y a 200 euros en 2025, mientras que el tramo más alto para rendimientos superiores a 6.000 euros parte de una cotización de 500 euros el año que viene, que suben a 530 el siguiente y se sitúan en 590 al final del periodo.

Actualmente los autónomos eligen voluntariamente la base por la que cotizan y el 85% lo hace por la más baja, que implica una cuota de 294 euros mensuales.

En 2025 se volverán a reunir Gobierno, agentes sociales y asociaciones de autónomos para pactar las tablas de los tres siguientes años y volverán a hacerlo en 2028 para los tres siguientes, con el objetivo de que en 2032 la cotización esté directamente vinculada a sus ingresos reales.

IMPACTO PARA LOS AUTÓNOMOS

Según la Seguridad Social, de los 3,4 millones de autónomos, el 50% declara rendimientos iguales o inferiores a 670 euros mensuales, con lo que verá reducida significativamente la cuota con el nuevo sistema.

Otro 14% que declara rendimientos entre 670 y 1.125 euros mensuales también pagará menos. El 12% con rendimientos entre 1.125 y 1.700 euros mensuales abonará la misma cuota o ligeramente inferior.

El 24% restante, con rendimientos a partir de 1.700 euros pagará más, sobre todo quienes tienen rendimientos superiores a 4.050 euros al mes (el 8% del total).

Los autónomos societarios con rendimientos netos por debajo del salario mínimo interprofesional (SMI), familiares y con rendimientos cero cotizarán por una base mínima de 1.000 euros, que irá progresivamente convergiendo con la del régimen general.

NUEVA TARIFA PLANA

Se establece una nueva cuota reducida de 80 euros al mes para todos aquellos trabajadores que inicien una actividad por cuenta propia durante el primer año, prorrogable a otros 12 meses si el autónomo registra ingresos inferiores al SMI.

Actualmente es de 60 euros al mes el primer año, 147 euros los siguientes seis meses y de 206 euros los seis siguientes.

SISTEMA FLEXIBLE

Al inicio de año o en el momento del alta, los autónomos comunican su previsión de rendimientos netos, que cada dos meses (hasta 6 veces año) se puede modificar. Una vez vencido el ejercicio y con los datos proporcionados por la Agencia Tributaria, la Seguridad Social regularizará las cuotas si se ha cotizado por debajo o por encima de los rendimientos netos anuales obtenidos.

Se permite a los autónomos que estaban en diciembre de 2022 cotizando por una base mayor a la que determinan sus rendimientos netos permanecer en esa base si así lo desean, en tanto que desaparece desde 2023 el tope de cotización para los trabajadores mayores de 47 años.

CÁLCULO DE LOS RENDIMIENTOS

Los rendimientos netos se calcularán deduciendo de los ingresos todos los gastos producidos en ejercicio de la actividad y necesarios para la obtención de ingresos (ordenador, alquiler local, compra de suministros).

Sobre esa cantidad, se aplica adicionalmente una deducción por gastos genéricos del 7% de los rendimientos netos (3% para los autónomos societarios).

BONIFICACIONES Y REDUCCIONES

El acuerdo mejora las bonificaciones de cuota para madres trabajadoras (se amplía de 12 a 24 meses), para cuidado de hijos menores de 12 años o familiar a cargo, por familiar colaborador agrario (del 40%) y por cuidado de menor afectado por cáncer o enfermedad grave (75%).

Asimismo, se recoge una reducción en el IRPF del 10% de las contribuciones empresariales a sistemas de previsión social.

PROTECCIÓN POR CESE DE ACTIVIDAD PARCIAL

Además del cese de actividad actual, que obliga a cerrar el negocio y darse de baja del RETA para poder cobrar una prestación del 70% de la base reguladora durante un máximo de dos años, se regula un nuevo cese de actividad parcial del 50% de la base reguladora, compatible con la actividad y que se podrá cobrar por un periodo de cuatro meses a dos años.

Podrán acceder los autónomos con trabajadores que reduzcan o suspendan la jornada al 60% de la plantilla, que vean recortados sus ingresos o ventas un 75% durante dos trimestres y que no tengan ingresos superiores al SMI.

Los autónomos sin trabajadores accederán si tienen deudas con acreedores no públicos durante dos trimestres que supongan una reducción del 75% del nivel de ingresos o ventas.

Asimismo se establece el cese temporal parcial por fuerza mayor cuando exista la declaración de emergencia y los autónomos pierdan el 75% de sus ingresos y se queden con una renta no superior al SMI.

SE ADAPTA ADAPTA EL MECANISMO RED A LOS AUTÓNOMOS

La norma adapta a los autónomos el mecanismo de protección Red establecido en la reforma laboral para los expedientes de regulación temporal de empleo (ERTE) cíclicos o sectoriales, teniendo que acreditar en ambos casos caída de ingresos o impacto en la plantilla.

En los cíclicos cobrarán el 50% de la base reguladora hasta un año, sin consumir derecho a prestación por cese de actividad y con una exoneración del 50% de la cotización, mientras que en el sectorial, se recibirá un pago único del 70% de la base reguladora y el pago del 50% de la cotización.

También te puede interesar

Lo último