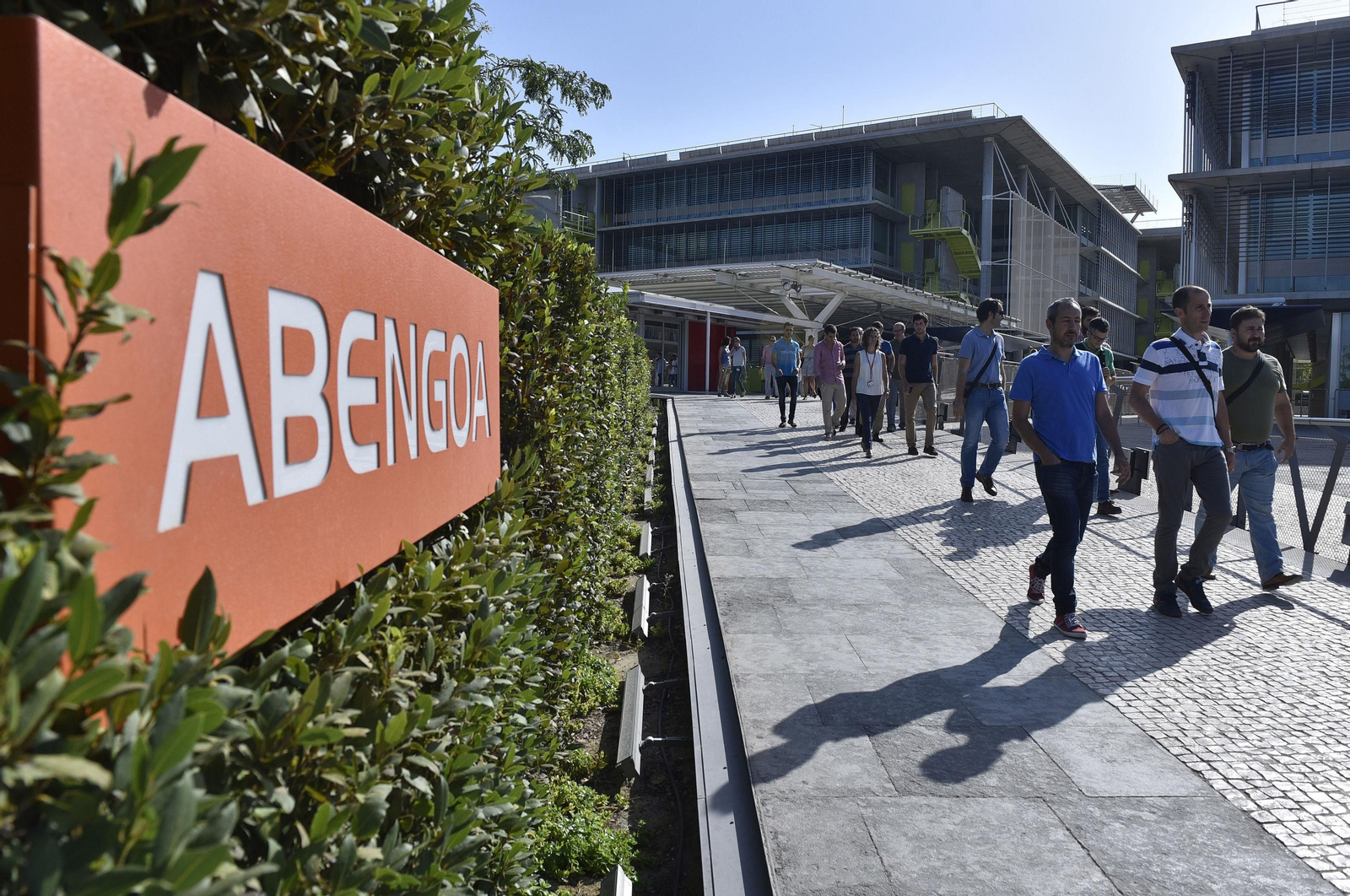

Abengoa retrasa su rescate otra vez, que confía en firmar el 4 de agosto

La incertidumbre sobre Abengoa se mantiene. El consejo de administración de la multinacional andaluza no pudo aprobar la operación de reestructuración financiera que permita evitar la quiebra, dado que se encuentra hace meses en causa de disolución al tener la compañía un desequilibrio patrimonial que supera los 388 millones de euros.

Sin embargo, que no pudiese cerrar el rescate no supuso ir a liquidación, porque el órgano directivo que preside Gonzalo Urquijo comunicó a la Comisión Nacional del Mercado de Valores (CNMV) que confían en que la firma del acuerdo pueda realizarse el próximo martes 4 de agosto.

Pese a esa confianza, la empresa volvió a hacer un llamamiento a los proveedores que mantienen deuda con Abengoa, para que formen parte del acuerdo, porque el pacto con los bancos, los fondos y las administraciones no sería suficiente para asegurar la reestructuración de Abengoa Abenewco 1, la sociedad de la que pende toda la operativa del grupo desde que se evitó en 2007 la quiebra, después de haber presentado preconcurso casi año y medio antes, en noviembre de 2015.

El consejo de administración de Abengoa reiteró “una vez más” al hacer este llamamiento que “la firma del acuerdo es fundamental para resolver la delicada situación que atraviesan sus negocios como consecuencia de la ausencia de liquidez y avales” y que, insistió, “como ya se adelantó, está afectando de manera severa a los mismos, haciendo muy difícil su viabilidad”.

La empresa tiene suspendida la cotización por la CNMV, no ha pagado parte de la nómina de junio, ni la extra de verano y mientras no firme el rescate será difícil que abone la nómina que se devengó este viernes, último días de julio. Tampoco ha entregado las cuentas de 2019 a la CNMV, a la espera de superar la causa de disolución, ni ha comunicado los resultados del primer trimestre de este año.

Sobre este último aspecto sí se pronunció ayer la compañía sevillana fundada en 1941 por los ingenieros Javier Benjumea Puigcerver y José Manuel Abaurre Fernández-Pasalagua, junto con tres amigos y otros familiares: “En relación con la información financiera intermedia correspondiente al primer trimestre de 2020 la sociedad informa que tiene previsto publicarlas con la firma del acuerdo de restructuración”, afirma en la información privilegiada remitida a la CNMV.

El rescate de Abengoa pasa por conseguir las cuatro medidas que contempla su Plan de Negocio Actualizado, que en realidad es la tercera reestructuración financiera que plantea tras el preconcurso que presentó en 2015, y del que salió al año, en noviembre de 2016, siguen siendo necesarias, todas y cada una de ellas, para evitar la quiebra.

En concreto, esas cuatro medidas son obtener una nueva línea de liquidez con entidades financieras que ya son acreedoras por importe de 250 millones de euros, 300 millones de euros en nuevas líneas de avales revolving, modificar los términos y condiciones de los diferentes tramos de deuda sin descartar quitas y renegociar los pagos a proveedores con deuda vencida y a otros acreedores.

La primera medida está avanzada, pero no rubricada. El Gobierno aportaría 50 millones de euros mediante un préstamo a cinco años, proporcionado por el ICO, con un aval –también del ICO– para asegurar el 70% de los 180 millones que prestaría la banca (es decir, habría 126 millones garantizados). Esas dos partidas supondrían 230 de los 250 millones que necesita.

Los 20 millones restantes los debería aportar la Junta de Andalucía, que exige “absoluta garantía jurídica” sobre los pactos con la banca, los fondos y el Gobierno para participar en la operación. Fuentes del consejo de Gobierno confirmaron que esas garantías, que deben ser remitidas a la Consejería de Hacienda, son inexcusables para que el Ejecutivo andaluz participe en la operación de rescate, que no entrará sin contar con el aval de sus servicios jurídicos. El trámite sigue a día de hoy sin estar cumplimentado.

Además, la Junta duda si articular un préstamo de 20 millones de euros directamente a Abengoa o avalar cinco millones a cada uno de cuatro de los bancos que ya participan en el rescate, para asegurar la misma financiación. Los numerosos problemas judiciales que la Junta ha vivido por ayudas a empresas durante la etapa de gobierno socialista hace que el actual Gabinete de Juanma Moreno sea muy cauteloso antes de asegurar su participacíón.

En el Gobierno andaluz, por si fuera poco, sólo están de acuerdo en salvar Abengoa si ésta demuestra su viabilidad tras esta reestructuración.

La segunda medida también está casi hecha, porque fuentes conocedoras de la negociación ya confirmaron hace una semana a este diario que el Ejecutivo de Sánchez también auxiliaría a Abengoa aportando garantías del Estado para conceder, a través del Cesce, una nueva línea de avales técnicos con carácter revolving de 300 millones de euros, De este importe, el Cesceasegura 180 millones de euros. Esto es, una cobertura del 60% del total.

La tercera medida está en la misma situación que la primera, muy avanzada, porque los avales del ICO son fundamentales para que la banca participe en el rescate.

El punto que sigue más atascado es el de los proveedores y otros acreedores con deuda vencida. De ahí el citado llamamiento de la compañía para lograr el acuerdo que haga posible revertir el desequilibrio patrimonial a la firma de la reestructuración financiera de Abenewco1, al unirle ese otro pacto con proveedores y otros acreedores.

También te puede interesar

Lo último